Bitcoin Jesus: Trump Tax Deal

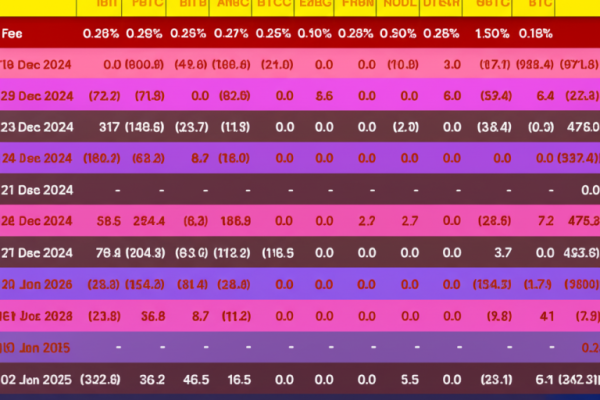

引子:在区块链热潮与税务执法并行的当下,Roger Ver 的和解案件成为一个重要的信号。它不仅关乎一位早期比特币推广者的个人命运,更折射出美国在数字资产领域的执法态度、监管框架的演进,以及行业在合规与创新之间需要面对的现实抉择。 背景概览 – 人物与身份:Roger Ver,被称为“比特币耶稣”,是早期推动比特币与区块链理念的重要人物之一。2014年,他放弃美国国籍,取得圣基茨和尼维斯公民身份,试图在税务与居住之间寻求更有利的空间。 – 指控焦点:美国司法部指控他在放弃美国国籍前,未如实披露其庞大比特币资产的真实价值,企图逃避所谓的“退出税”(exit tax)。涉案的主线围绕他及其两家公司Memory Dealers与Agilestar在2014年的资产申报,以及随后几年其比特币资产的处置与申报情况。 – 事实要点:起诉书显示,2014年两家公司合计持有约13.1万枚比特币,Ver 通过向律师事务所与资产评估师提供虚假或误导信息,导致税务申报显著低估资产价值。到了2017年,仍有约7万枚比特币在他手中,通过不同交易所兑现,形成了巨额收益,数额达到数亿美元级别。上述信息在公开报道中被反复提及,成为本案争议的核心事实基础。 – 案件走向的关键节点:此次和解协议金额约4800万美元,若法院批准并Ver严格符合协议条款,相关刑事指控将被延期起诉、并在履约后撤销国案。这种安排体现出执法与司法在处理高知名度、跨境资产案件时的灵活性与权衡。 和解协议的细节与法律含义 – 和解金额与结构:4800万美元的和解金额,结合对潜在刑事诉讼的延期与撤销,构成了一种以合规为前提、以刑事风险转化为税务与程序性解决的综合性安排。对检方而言,这种安排减少长期起诉的不确定性;对被告而言,则提供了一个在既定条件下结束争议、避免长期司法程序的机会。 – 延期起诉的机制与前景:延期起诉意味着检方同意在一定条件下不立即起诉或撤销起诉,但前提是Ver遵循协议条款、如实披露与缴纳相应税款、配合调查与报告等。若他未能按约执行,起诉可能重新启动,相关指控重新进入司法程序。这一机制对双方的约束力较强,且对市场情绪与投资者信心有直接影响。 – 与政治背景的关联:本案在公开讨论中多次被放置在特朗普政府时期的执法氛围与税改议题的框架内。Ver 与部分特朗普政府相关律师团队的联系,一度让投资者与关注者将案件的走向与监管风向联系起来,尽管最终的司法程序走向仍需以法院裁定为准。该背景揭示出,数字资产领域的个案往往不仅涉及法律技术层面,也会被政治与政策风向所放大。 – 风险与不确定性:和解条款的“可调整空间”与法院批准的前置条件意味着,未来具体条款仍可能因司法程序中的审查、证据评估、以及双方就执行细则的进一步协商而出现变化。这种、不确定性本身就对投资者与行业参与者的决策产生影响。 政治与行业背景的交织 – 政治与行业的互动:Ver 的公开言论与行动在一定程度上推动了公众对比特币及区块链技术潜力的关注,但也让人们直面一个现实问题:政治力量与行业利益如何影响执法节奏与监管优先级。此案所呈现的并非单纯的刑事税务问题,而是一个关于行业声誉、政治资本与政策走向交错的案例。 – 行业监管的两难:一方面,政府需要通过税收、反欺诈、资金追踪等手段保障市场的公平与透明,防止税基侵蚀与洗钱风险;另一方面,过度严格或不确定的监管环境可能抑制创新、增加合规成本、削弱市场活力。Ver 案成为一个标志性事件,提醒行业参与者在追求创新的同时,必须建立健全的合规制度与风控体系。 – 市场与舆论的波动:从Polymarket等平台对赦免概率的预测,到公开讨论中的各方立场,市场的情绪与舆论的波动对案件进展的外部影响不容忽视。政治与市场的互动,使得监管路径具有一定的非线性特征,企业与投资者在决策时需要综合法律风险、政策信号与市场情绪。 对加密货币行业的启示 – 合规风险的持续性:即便是行业内高度知名的人物,也难以完全规避税务与披露的合规要求。投资者与企业应建立自上而下的合规文化,从资产估值、交易记录、跨境税务申报等环节入手,确保信息透明、可追踪。 – 监管环境的波动性:不同政府对加密资产的态度可能随政治周期、经济因素与国际协作而变化。行业参与者需要具备快速适应的能力,对法规草案、监管指引保持敏感,提前进行合规布局。 – 政治因素对执法的潜在影响:个案的推进可能受政治议程与行业游说的影响,需对政策动向保持警觉,同时加强透明度,降低外部变量对企业长期规划的干扰。 – 资产估值与申报的现实挑战:加密资产的市场波动性、交易所的监管差异、跨境税收规则的复杂性,使得资产估值与申报成为高风险领域。建立专业的估值框架、独立的审计与披露机制,是降低误报与争议的关键。 对监管与治理的路径选择 – 针对政府与监管机构的建议(从宏观角度) – 明确退出税及跨境资产申报的规则:建立统一、透明的口径,降低企业与个人在税务申报中的不确定性。 – 强化资产估值与披露标准:制定加密资产的估值方法、披露频次与信息披露要求,提升税务合规的可操作性。 – 提供合规激励与安全网:对积极自证合规的主体 offering 税收优惠或申报便利,稳定投资者信心;对违规行为设定明确的惩罚框架,避免过度执法与执法不均的风险。…