Tennessee Game Sparks Green Toy Toss

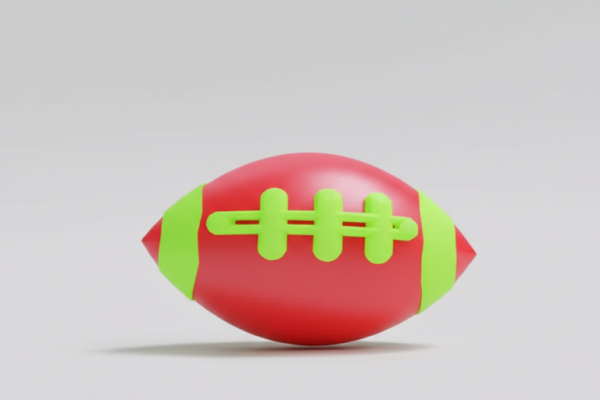

绿色恶作剧:体育场上的荒诞与反思 体育赛事历来以激情、竞争与团队精神吸引着数以百万计的观众。然而,偶尔一些突如其来的不文明行为会打乱这份平衡,令人深思。2025年8月23日,田纳西泰坦队对阵明尼苏达维京人的NFL季前赛中,一只荧光绿色的性玩具被投掷到场地上,这一事件不仅成为当日焦点,也成为体育文化与社会治理再一次碰触底线的窗口。 现场瞬间:突发的冲击与应对 比赛进入尾声,时间尚余五分钟,泰坦队在进攻,场上气氛逐渐升温,观众的情绪也达到高点。突然,一件荧光绿色的性玩具从看台投掷而下,恰巧落在靠近6码线的场地上。这样突如其来的场景,即使在临场反应迅速的体育赛事中,也难免让人一时失措。 现场的安保人员立即采取行动,将物品捡起,迅速控制局面,没有导致比赛暂停或中断。尽管如此,现场气氛仍变得尴尬而微妙。多个角度的监控录像显示,投掷者身影被牢牢捕捉,泰坦队方面迅速报警,事件交由警方调查。 警方调查显示,投掷者身份尚未明晰,但其行为性质严重。依据相关法律法规,此类扰乱行为可被视为妨碍公共秩序甚至攻击意图,因而引发社会关注。类似事件的频发,也让人开始反思体育场馆的安保体系和观众素养。 历史背景与案例分析 这不是体育界的首次相似“荒诞”事件。近年来,从WNBA到NFL,关于投掷物品扰乱场面的报道屡见不鲜,甚至出现性玩具大量投掷的怪象。特别是在女篮联赛(WNBA),多次出现性玩具被投到场内,甚至有人因此被捕,事件背后折射出部分观众极端、不理性甚至带有恶意的行为。 值得注意的是,在此次NFL事件背后,也有人质疑是否存在组织策划、利益驱动。一些匿名团体在网络上宣称,为吸引关注和制造噱头,推动酷炫或极端的行为。更令人担忧的是,类似事件并非孤例——一名俄亥俄男子曾在一场WNBA比赛中投掷性玩具,结果击中一名观众的12岁女孩,甚至被控袭击罪名。这不仅暴露出观众行为管理的漏洞,也使公众担忧体育赛事的安全问题。 这些案例共同指示:公共场合的秩序管理亟需加强,运动场所的安全投入和观众教育必须同步推进。 事件对体育场秩序的启示 此类事件的发生反映出多重挑战: – 观众行为的缺陷:部分观众对体育比赛抱有娱乐化甚至极端化的心态,把打趣、恶作剧当作“娱乐”或“反叛”的方式。这不仅损害了比赛的氛围,也极易引发安全隐患。 – 安全保障的不足:面对新型扰乱行为,安保措施是否足够?是否配备了高效的监控和快速反应体系?这些都成为考验。 – 法律与规制的滞后:针对投掷行为的法律规制是否明确、严格?有些安保措施缺少法律支撑,导致扰乱事件屡禁不止。 针对这些问题,许多体育组织已开始采取措施,如世界杯、WNBA等都明确表示,将对投掷物品的行为实施严厉惩罚,甚至“逐出场馆”或“禁赛一年”。NFL作为全球最具影响力的橄榄球联盟,也在不断完善安保策略。 文化透视:体育精神的考验 这次投掷事件,不禁引发对体育文化的深入反思。体育赛事是人与人之间展现公平竞争、合作精神的舞台,理应成为文明、尊重和共融的象征。然而,个别人以偏激甚至恶劣的行为,试图用低级恶作剧“挑战”这份精神。 性玩具作为成人用品合法存在于社会,但在公共场合投掷,暴露了部分观众缺乏公共观念、对他人的不尊重和对体育赛事的漠视。此类行为的模仿和传播,可能在网络、社交平台上引发更大范围的负面影响,侵蚀公众对于体育和公共场所应有的尊重。 此外,这些扰乱行为可能隐藏着更复杂的社会动因:部分极端组织或利益团体,借此制造话题、吸引眼球,甚至谋求舆论操控。对其进行有效遏制,既需要法律手段,也需要社会文化的引导。 未来路径:从事件中汲取教训 每一次突发,都为未来提供了改进的契机。体育组织和社会应共同努力,为体育场馆营造更加安全、文明、尊重的环境。 – 提升安保水平:应用先进的监控和安检设备,强化人员培训,加大现场巡查力度。 – 完善法律法规:明确规定投掷物品、恶意扰乱场合的法律责任,确保有法可依。 – 加强观众教育:通过宣传、引导,使到场观众明白尊重比赛、尊重他人的必要性。 – 社会责任落实:新闻报道、社会舆论应引导公众树立正确的体育观念,抵制低级恶搞行为。 体育不应成为违法乱纪的温床,而应成为沟通、娱乐与精神追求的圣殿。每个人都应成为这份美好文化的守护者。 结语:荒诞中重塑文明 被投掷的绿色性玩具不仅是一件“乱象”,更像是社会文明的投影。它提醒我们:体育赛事的魅力,不在于戏剧化的“惊吓”或争议,而在于通过共同遵守规则、尊重彼此,展现高尚的精神。 这次事件,既带来了短暂的震惊,也开启了一个反思的契机。唯有每个人都以理性和文明去回应挑战,体育的未来才能更加光明。这场荒诞的小插曲,可能会成为推动体育文化向更高层次迈进的起点——一场从秩序到文明的再次升华。 資料來源: [1] www.katc.com [2] www.espn.com [3] www.cbssports.com Powered By YOHO AI