Treasury Unveils U.S. Bitcoin Plan

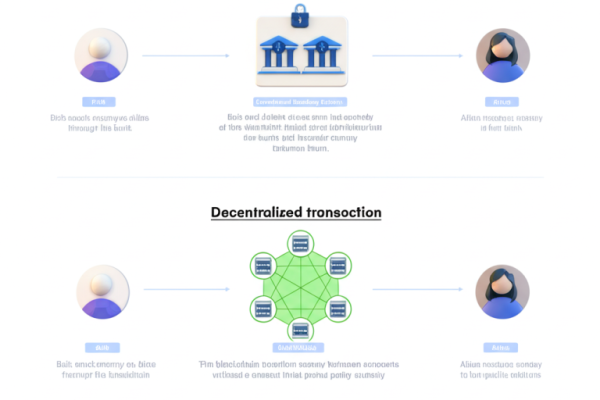

引入性概述 美国财政部长在私人晚宴上透露的比特币储备计划,若属实,将成为全球金融史上的一个引人注目的节点。无论此举只是象征性布局还是系统性纳入外汇与国库资产,其背后反映的战略考量、技术治理与监管协调值得全面剖析。本文从背景出发,梳理潜在动因、可行实施路径、对市场与地缘政治的影响,以及必须面对的风险与对冲方案,提供较为务实的分析框架,帮助政策制定者、投资者与学界评估这一可能性的利弊。 背景与现状:比特币在国家层面的演变 比特币自2009年诞生以来,已从小众技术实验演变为被主流机构密切关注的资产类别。多国监管机构相继明确对加密资产的管制边界,美国证券交易委员会(SEC)、商品期货交易委员会(CFTC)以及财政部下属的多重机构都在各自职责范围内对加密市场进行监管与执法;同时,联邦储备体系与财政部门也在研究央行数字货币(CBDC)的可行性与政策影响。 在实践层面,美国政府曾因刑事执法而持有并处置被查获的比特币(如通过联邦机构拍卖处置);私营部门与州级政府(例如某些州的养老金或独立实体)也在有限范围内接触加密资产。总体而言,国家层面的“官方持有”仍属于少见且具有高度政治敏感性的举措。 拟议动因:为什么考虑建立比特币储备 – 货币与经济战略层面:面对全球数字货币竞争与地缘金融重构,官方持有比特币可以作为一种信号,表明对新兴数字资产生态的重视,并在国际话语权与规则构建中占据主动。 – 储备多元化与对冲机制:比特币与传统资产(美元资产、黄金、国债)在某些时期呈现较低相关性,作为少量储备配置,可被视作对冲特定货币贬值或长期通胀风险的一种工具。 – 技术与产业引领:通过官方层面的持有与实验,能更深度地理解链上治理、关键基础设施、托管与私钥管理的实践,有助于培养监管与技术人才,推动相关产业本地化发展。 – 信息与信心效应:若由美国出面宣布持有,可能改变部分市场参与者的预期,促进合规机构的参与并减少部分市场的不确定性。 可行路径与操作设计 – 规模与目标设定:可以采用分层策略——象征性试点(小额度、用于研究与示范)、战略储备(占外汇储备极小比例,用于长期对冲)、操作性储备(用于某类交易或政策工具)。明确目标决定买入节奏与持有期限。 – 法律与授权:现行联邦法律并不明确授权财政部或美联储以比特币作为传统意义上的储备资产。实现官方持有需要国会授权或修法,明确会计处理、审计要求以及责任追溯机制。 – 托管与治理:采用多签名冷存储、分层托管(商业托管与政府监管托管双轨)、独立审计与可验证取证流程,避免单点失效。引入第三方受托机构以及跨机构监督委员会,规范权限与应急流程。 – 透明度与披露:既要保护国家秘密与关键安全,又需一定透明度以维护市场信心。可考虑定期披露持仓范围与政策目标,而非实时地址与私钥信息。 – 风险管理工具:建立对冲与保险机制,测试链上流动性冲击的应对方案,以及与货币政策框架的衔接规则(避免将外汇储备操作与货币政策工具混同)。 对金融市场的短期与长期影响 – 短期市场反应:宣布消息的即时效应通常是需求冲击——价格可能出现上涨,波动性上升;同时伴随套利、传言驱动的短期资金流动。若买入量较大,执行方式需通过分步买入、场外交易等方式降低冲击成本。 – 中长期影响:官方入市可增强合规机构与大型机构的信心,推动更完整的衍生品市场与托管服务发展,有利于流动性与市场深度。但若官方持仓被视为价格支撑,市场对自发价格发现的信号可能弱化。 – 监管趋同:美国的政策导向对他国有示范效应。若美国确立相关框架,其他主要经济体可能加速形成类似规则,推动全球监管标准趋同,从而降低跨境监管套利空间。 – 对美元体系与国际储备货币地位:小规模持有不会立即动摇美元的主导地位,但此举象征意义重大,可能促成其他国家在储备配置上做更多试验。长期来看,若数字资产与CBDC并行发展,美元的相对优势会面临新的竞争维度。 地缘政治与制裁环境的反响 官方持有比特币同时带来复杂的制裁与国家安全议题。比特币的可追踪性与匿名性并存:链上记录公开,但去向与真实主体识别仍具挑战。对手国或受制裁实体可能试图利用加密路径规避制裁,而美国若在生态中扮演“重要参与者”,可获得更强的链上监测与执法节点,从而提升制裁执行能力;反之,也需防范境外通过去中心化渠道转移价值的风险。 主要风险点与缓释措施 – 市场风险:价格剧烈波动会带来账面损失。缓释策略包括限定持仓上限、采用逐步建仓、引入对冲工具(期权、期货)以及制定止损与止盈规则。 – 托管与技术风险:私钥失窃、协议漏洞与集中托管失败风险高。采取多层冷存储、多方签名、硬件安全模块(HSM)、常态化演练与第三方安全审计。 – 法律与会计风险:资产分类、估值与减记处理需与财政、审计机构协同,确保遵循联邦会计与财政管理规范。对外披露结构需平衡透明度与国家安全。 – 政治与公共舆论风险:大规模使用纳税人资金购买高波动资产可能引发政治争议。维持低比重、设定明确审议与报告机制,有助于降低政治成本。 – 系统性风险:若大量官方与机构持仓集中,会改变市场结构并增加相互关联度。通过限制持仓集中度与推动市场深度建设,降低系统性联动。 政策建议框架(供决策参考) – 先立法后行动:建议通过国会程序界定授权范围、会计处理与监督机制,避免事后争议。 – 试点优先,逐步扩展:从研究与小额试点开始,收集数据并完善托管与风险管理体系,再向更大规模推进。 – 建设性监管与国际协调并行:在国内建立明确法律框架的同时,推动与主要经济体的对话,减少监管碎片化风险。 –…