Bitcoin eyes CPI, volatility ahead

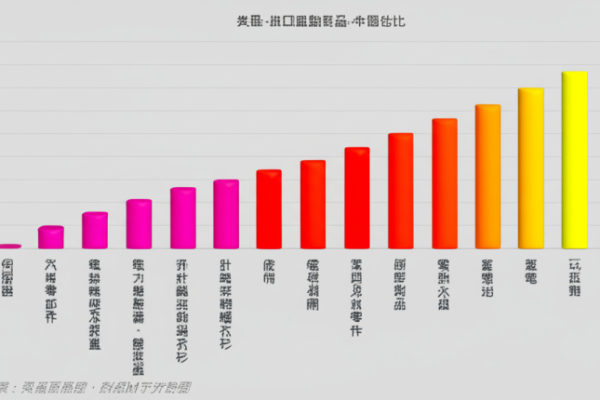

随着首次通胀数据正式揭晓在即,市场对比特币的态度再次进入“观望与博弈并存”的阶段。投资者在关心宏观经济的同时,也在评估这类数字资产在不确定时代的角色定位:是对冲通胀的工具,还是市场情绪的放大器?本文从历史背景、通胀数据的潜在影响、市场预期与反应、技术面信号、机构资金的作用,以及监管环境等维度,系统性分析通胀数据对比特币价格的可能冲击,并给出在不同情境下的应对思路。 引言 在全球货币政策趋于宽松与全球市场波动并存的背景下,比特币以其去中心化和稀缺性的特性,被越来越多的投资者视作“数字资产中的价值储存与工具性资产”的组合体。2025年10月,随着美元指数的波动与机构资金的持续涌入,BTC价格展现出显著的韧性与阶段性的新高。通胀数据的发布,将把市场的情绪从“预期驱动”转向“现实冲击”——投资者将把通胀水平、货币政策走向以及全球经济的不确定性综合在一起,重新定价风险资产组合。在此关键节点,理解通胀数据可能带来的各种路径与风险,是任何参与者都应具备的前瞻性能力。 比特币价格的历史背景 2025年的市场表现在很大程度上被宏观因素驱动,而比特币在这波行情中的表现并非简单的线性上涨。10月初,BTC koers 走出明显的上行通道,10月5日触及约12.56万美元的历史新高。这一阶段的上涨,离不开若干共同作用的支撑力:一是机构资金持续流入,尤其来自以ETF和相关金融产品为载体的投资渠道,二是全球宏观环境中美元走弱与相对利率走低的背景,三是加密市场内部结构性改善,如提升的流动性、机构参与度的提升,以及对大盘风险偏好的转变。与此同时,10月份在市场上被戏称为“Uptober”的月份,成为比特币历史上表现相对亮眼的一个时间段。以上因素共同塑造了一个具有明显动力的市场环境,使得投资者对后续的价格走向保持高度关注。 不过,价格的高低并不能脱离对基础面和市场情绪的综合判断。历史上,BTC的价格周期性地对宏观事件做出剧烈反应:美元走强通常对跨资产相关性较高的比特币构成压力,而在全球风险情绪高涨、机构资金扩张时,BTC也可能获得额外的买盘支持。2025年的情景也不例外:市场在评估通胀与利率路径时,往往会同时权衡比特币作为“数字黄金”的潜力与作为风险资产的波动性之间的关系。这种复杂关系,使得价格走势更具多义性,也更需要对数据、节奏和情绪的敏锐把握。 通胀数据的影响 核心宏观变量往往通过几条线索共同影响比特币的价格走向:预期、实际数据与市场情绪。美国劳工统计局发布的消费物价指数(CPI)是其中最具代表性的指标之一。若普遍市场预期的年增速为3.1%,但实际公布值显著高于或低于这一水平,都会直接改变投资者对未来货币政策的预期,从而间接影响比特币的需求结构。 – 高通胀场景与避险需求:在高通胀的环境中,投资者往往寻求对抗购买力下降的资产。传统上,黄金是避险资产的重要代表,但数字资产的“分散化特征”和潜在的可获取性使得比特币被不少投资者视为“数字黄金”的替代选择。此时,若通胀数据超出市场预期,投资者可能通过增加对 BTC 的配置来对冲通胀风险,推动价格上行。 – 通胀低于预期与货币宽松的连锁效应:若 CPI 显示通胀回落、或者低于预期,市场可能解读为央行更早进入紧缩路径的信号,导致实际利率上行、风险偏好下降。这种情景下,投资者可能更倾向于减持高波动性资产,包括比特币,从而给价格带来下行压力。 – 预期管理与市场情绪的传导效应:即使实际数据并非极端值,市场对未来通胀趋势的判断也会被放大化。比如如果市场普遍认为通胀将逐步回落,但数据短期内波动,投资者的交易节奏可能放大价格波动,形成短期的强势或回调态势。对于BTC而言,这意味着在通胀数据公布前后的“前后脚效应”更易出现。 因此,通胀数据不仅是一个单纯的数字,更是引发市场参与者重新配置风险敞口、再平衡投资组合的触发器。比特币作为一个在传统金融体系之外的资产,其价格对这一触发的敏感程度,往往取决于市场对宏观环境的综合解读、对货币政策路径的预期,以及对数字资产在不同情景下的功能定位的信心程度。 市场预期与反应 市场对通胀数据的预期,直接决定了披露数据后的价格跳跃幅度。若通胀数据超出预期,分析师普遍认为资金会涌向被视为对冲通胀的资产,因此BTC可能获得支撑,价格上行的概率提升。然而,观点并非一致:也有分析师警示,若通胀数据高于预期且导致央行维持更为紧缩的政策路径,风险资产的整体估值可能承压,BTC可能跟随风险资产调整,回落的可能性也不可忽视。 在这一轮讨论中,一个关键点在于对“避险资产”的定义不断演化。比特币是否真正具备抵御高通胀的长期属性,仍然是市场争论的焦点。对于部分投资者而言,BTC 的价值更多体现在其网络效应、市场深度与跨境交易的便利性上;而对于其他投资者,BTC 的价格更多地取决于市场情绪、流动性变化和衍生品市场的动态。因此,通胀数据的公布会让这两类群体的权重重新分配,短期内可能放大价格波动但也为价格发现提供了新的信息维度。 在短期层面,机构投资者的参与度、交易所交易基金(ETF)资金流向以及衍生品市场的活跃度,都会共同决定数据公布后的市场定价。若市场在数据公布前已经广泛定价了某一预期,数据出现偏离时的价格反应就会更加强烈。对比特币而言,这种反应既可能来自于现货市场的买卖,也可能来自于期货、期权市场的套保与投机活动,尤其是在多头与空头之间存在较大仓位错配的情况下,短挤压效应更容易出现,从而推高或压低价格。 技术分析与短挤压 从技术分析角度看,比特币当前正面临一个关键支撑位,约在10.7万美元左右。若价格能够守稳这一水平,未来的上涨动能有望逐步释放。支撑位的稳固不仅是技术层面的信号,更关系到市场情绪的稳定性:一旦多头力量占据主导,空头的平仓活动往往会带来额外的买盘,从而加速价格的上行。 与此同时,市场中存在大量空头头寸,短挤压的潜在风险不能忽视。短挤压发生时,空头需要以更高的价格回补头寸,这在价格快速上行时尤为明显。对于交易者来说,这意味着在接近支撑位和关键阻力位时,应关注交易量的变化、资金费率的扩张以及市场情绪指标的突变,以把握可能的短线机会或风险防控点。 在更长期的视角中,技术图景并非单纯的价格点位逻辑,而是与资金流向、市场参与者之间的互动高度相关。机构投资者的持续参与、期权市场的结构性变化、以及主流交易平台对比特币的定价机制,都会塑造不同的价格轨迹。因此,结合成交量、资金费率、市场情绪等综合信号来判断趋势强弱,显得尤为重要。 机构投资者的角色 进入2025年,机构投资者在比特币市场的参与度显著提升。通过ETF等金融产品,机构资金持续流入,增强了市场的流动性与价格发现机制。机构参与不仅带来资金的规模效应,也提升了市场对长期趋势的信心,帮助市场在波动较大的阶段维持相对稳定的交易环境。 此外,机构在风险管理方面的成熟做法,对市场稳定也有积极作用。专业机构通常具备更完善的对冲、分散化投资和资金管理框架,能够以更低的交易成本和更高的交易效率参与市场,从而对价格的波动性产生抑制或放大效应,具体效果取决于市场情绪与宏观经济数据的综合驱动。对于普通投资者而言,理解机构行为的逻辑,有助于在信息披露、价格波动和市场情绪之间建立更清晰的判断框架。 值得关注的另一个维度,是机构对监管环境的敏感度。随着监管路径逐步明朗,机构更愿意在合规框架内配置比特币及相关产品。这种合规化的趋势,可能在中长期为市场带来更稳定的资金来源与投资者结构,从而有利于比特币在不同市场周期中的韧性与可持续性。 政策与监管环境 监管环境是影响比特币价格的重要外部因素之一。尽管美国在稳定币与数字资产监管方面的立法进程有时显得缓慢,但若“数字资产市场清晰法案”(Digital Asset Market Clarity Act of 2025)最终获得通过并落地,将为市场带来更明确的监管框架。这类明确性可降低市场参与者在合规、税务、披露等方面的不确定性,有助于提升机构的参与度和投资者的信心。 然而,若该法案推迟至2026年生效,短期内市场仍将承受较高的不确定性。投资者需要关注监管节拍、政策边界的明确程度以及对衍生品市场和交易所运营的影响。监管环境的变化往往通过多条传导通道影响价格:一方面,合规与透明度提升可能提高市场效率、降低操作风险;另一方面,监管收紧或不确定性上升也可能抑制新资金的进入,短期内对价格形成压制。 在全球维度上,市场对各国监管差异的敏感性也在上升。比特币作为跨境资产,其价格会在全球资金流动的共同作用下呈现区域性差异。理解不同监管动作对资金流向的影响,有助于投资者在全球市场中寻找相对优势和机会。 结论:未来展望与挑战 未来展望取决于通胀数据的实际走向、央行货币政策的路径以及监管环境的演变。短期内,通胀数据的公布很可能继续引发市场的情绪波动,BTC价格会在关键技术位与市场情绪之间寻找新的平衡点。若通胀保持高位且央行维持相对宽松的政策态度,BTC可能借助避险与对冲通胀的双重逻辑,获得阶段性上涨的动力。反之,若通胀回落、市场对紧缩路径预期增强,或全球金融市场进入风险偏好下降的阶段,BTC也可能承受回调压力。 与此同时,机构资金的持续涌入与监管环境的进一步明确,将成为推动长期价格发现的重要因素。机构参与度的提升,有望提高市场的资金规模、深度与稳定性;监管框架的清晰度则有助于降低不确定性,增强市场的可预测性。对投资者而言,关键在于建立一个多维度的风险管理框架,关注宏观数据、市场情绪、技术信号与政策走向的综合变化。 随着市场的不断演进,比特币的角色也在继续被重新定义。一方面,它可能越来越被视作“数字黄金”的长期储值工具;另一方面,随着衍生品、机构产品与全球交易网络的完善,其在跨境支付、资产配置中的功能也日益显现。无论未来道路走向如何,保持警惕、理解基本面与市场结构的变化、并以清晰的投资逻辑进行资产配置,都是在这波波动中寻求稳定与机会的关键。 展望与建议 – 关注通胀数据的实际值与市场预期之间的差距,结合央行言论与货币政策信号,判断短期价格方向的偏向。 – 观察关键技术位的守稳情况与成交量变化,结合空头头寸的规模,评估潜在的短挤压风险。 –…